4年連続ベストCFOに選出・「CFO思考」著者 徳成旨亮氏登壇! CFOの魅力とリアルを解き明かす 持つべき思考とスキルセット セミナーサマリーレポ【前編】

2024年3月13日(水)に行われたCFOセミナーでは、株式会社ニコン代表取締役 副社長執行役員CFO(2024年4月~の役職:代表取締役 兼 社長執行役員)の徳成氏と、ユニファ株式会社取締役CFOの星氏をお招きし、セッション形式でセミナーを開催しました。

終了後には参加者からも感動の声が届くなど大好評なセミナーとなりましたので、セミナーの様子をサマリーレポートとして皆さまにもお伝えしたいと思います。

特に、ゲストのお二人のCFOの仕事に対する熱い思いを聞くことができた部分について、ここでしか聞けない内容も多くとても内容が濃い回だったと感じております。

本記事は、当日参加いただけなかった方にも要点を知っていただけるようセミナーの内容をお届けいたしますので、ぜひご覧ください。

チェックリストでわかる!反社チェックの体制・運用点検リスト

目次[非表示]

- 1.ユニファ株式会社 星氏講演

- 1.1.スタートアップにおけるCFOの定義

- 1.2.スタートアップのコーポレート体制

- 1.3.CFOに求められるスキル

- 1.4.CFOへのキャリアパス

- 2.株式会社ニコン 徳成氏講演

- 2.1.「PBR1倍割れ企業」2社でのCFOとしてのチャレンジ

- 2.2.三菱UFJにおいてのチャレンジ

- 2.3.コロナ禍におけるニコンでのチャレンジ

- 2.4.金庫番思考からCFO思考へ

- 3.まとめ

- 4.登壇者プロフィール

▶とりあえずダウンロード!【無料で反社チェック体制・運用を総点検】

ユニファ株式会社 星氏講演

まずは、スタートアップのCFOを務める星氏からCFOの実際の業務やその後のキャリアパスについての講演です。

スタートアップにおけるCFOの定義

「CFO」という言葉で検索をかけると、非常に長い説明が出てきますが、これを私なりにごく簡潔に定義させていただくと「ファイナンスに軸足がある経営者」だと思っています。

CFOは「F」とつくだけあって、CxOの中で、ファイナンスに責務があるのは自明ですが、やはりCxOである以上、経営者の一員であるという認識が非常に重要で、ファイナンスというファンクションのみに限定せずに、企業価値の向上に取り組む人材があるべきCFO像なのではないかと考えています。

さらに、スタートアップのCFOという観点で言えば、スタートアップは性質上赤字が先行することが多いので、ランウェイを確保する為のプライベートマーケットにおける資金調達や、大きなマイルストーンの一つであるIPO準備に取り組むことが必要になります。

つまり、投資家さん・資本市場とのコミュニケーションが大きな役割の一つです。

その上で、私が思うに、CFOが対峙するステークホルダーは投資家以外にも幅広くいらっしゃると思っていて、多くのステークホルダーに対して、会社そのものを売ることも大きな仕事のひとつだと考えています。

言い換えれば、資本市場のみをターゲットにするのではなく、潜在顧客、採用市場、メディア、政治・行政関係者、地域コミュニティなど、いろいろなステークホルダーに対して、会社の魅力を発信して伝えることもCFOとして非常に大事です。

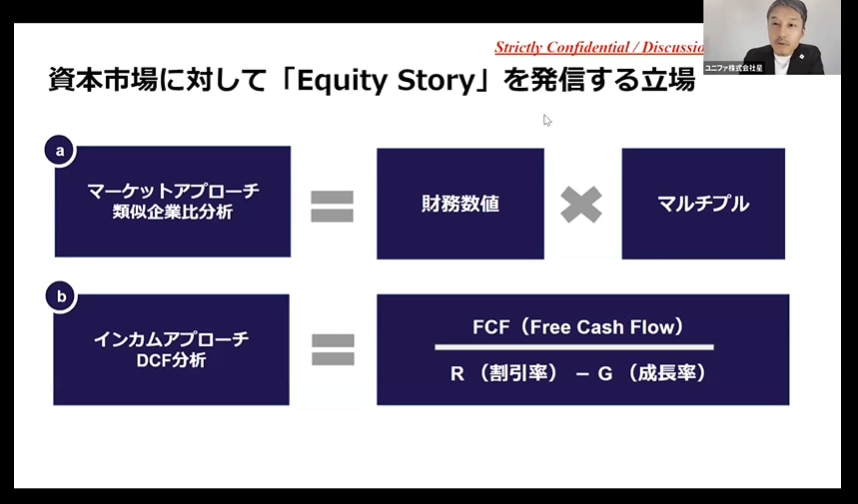

そのような前提の上で、コーポレートファイナンス的な側面でご説明すると、CFOは資本市場に対してEquity story(エクイティストーリー)※1を発信する立場だと思っています。

そういったエクイティストーリーをベースに企業価値を分析するための手法が、一般的に「マーケットアプローチ」「インカムアプローチ」の2つになります。

「マーケットアプローチ」は類似企業に対して、どのぐらいの倍率で取引されているかという概念ですね。

基本的な財務数値に対して、一定のマルチプル※2つまり利益の倍率や、売上の倍率といった、その企業属性によって適切な指標を使って分析されるのですが、財務数値を上げていくことと同時に、魅力的なエクイティストーリーを発信することによって、適切なマルチプル水準を目指していく。

類似企業群でもマルチプルが全く同じにならないことが通常であり、成長性や、収益性が高い会社はマルチプルが高くつきやすいので、そういったポテンシャルがあるというところを、マーケットにしっかり示していくのが、CFOとして非常に重要だと思っています。

「インカムアプローチ」も、本質的には一緒ですが、DCFアプローチでは、フリーキャッシュフローという分子を、割引数-成長率という分母で割り返したものが本源的な価値と定義されます。

オペレーティングキャッシュフローだけではない点も含めて、フリーキャッシュフローを向上するための努力をすることもCFOとして必須の業務だと思いますし、一般的に割引率は会社のリスクを表現しているので、そのリスクを下げるための努力や、高い成長可能性を示すことによって、結果的に分母である数値を低くすることができます。

リスクを低減し、成長性が高いということをマーケットにアピールすることがCFOとして非常に重要だと思っています。

※1エクイティストーリー(Equity story)とは、投資家や株主に向けて会社の強みや特長、成長戦略などをわかりやすく伝えるためのストーリーをまとめたもの

※2マルチプル(multiple)とは、英語で「倍数」の意味で名詞としても用いられる単語。経済用語として用いるときは、主に企業価値評価における「倍率」と訳されます。

スタートアップのコーポレート体制

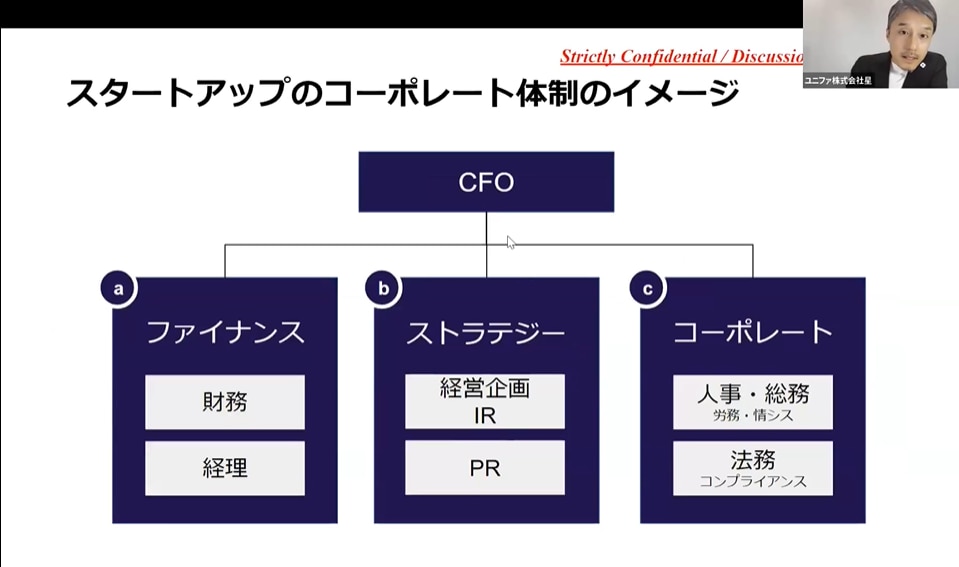

次に、スタートアップにおけるコーポレート部門が主に何をやっているのかのご説明をします。

会社規模やステージによってまちまちではありますが、分かりやすさのために単純化して表すと、このような3つのファンクションがあると言えます。

「ファイナンス(財務・経理)」「ストラテジー(経営企画IR・PR)」「コーポレート(人事総務・法務)」です。

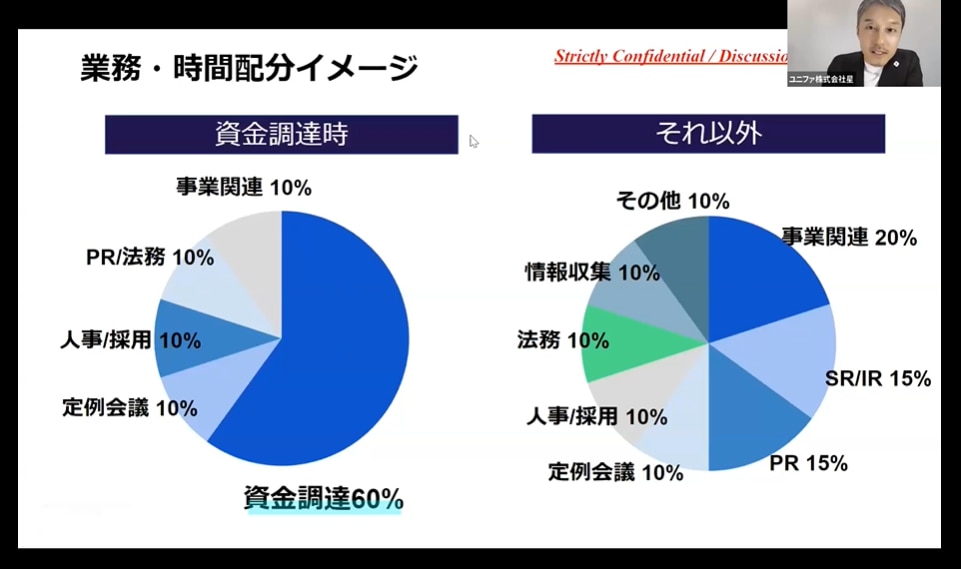

スタートアップのCFOとしてこれらにどう時間を使っているのかというと、冒頭で申し上げた通り、そもそも資金調達をやっている時には感覚として半分以上のリソースを使うので、資金調達時と、それ以外ではこんな形で分かれてきます。(上図)

これはあくまでイメージではありますが、資金調達時もそれ以外の業務をやっているのは前提に、資金調達が落ち着いてくると更に対応することが広範になってきて、採用をやったり、広報だったり、SR/IRもありますし、大企業のCFOに比べるとだいぶ業務が分散されていて、その時その時で重要課題に対応したり、様々なボールを拾ったり、多能工的な側面があるのが実情かなと思っています。

CFOに求められるスキル

スキルセット

ハード面としては、ファイナンスのスキルがもちろん必要ではあります。

先ほど話した「マルチプル」の話を含めて、コーポレートファイナンスの基礎的な知識や経験は当然ながら必要にはなります。

一方で、さらに重要なのはソフトスキルだと考えています。

詳しくは4つあって、①「アンラーニングスキル」②「ラーニングスキル」③「コミュニケーションスキル」④「リーダーシップ」です。

①「アンラーニングスキル」は、例えば、私は投資銀行の経験は長かったものの、スタートアップのCFOという立場で資金調達をリードすることは新しいチャレンジとなりますし、そもそも投資銀行のような大企業とスタートアップでは、大きく環境が異なります。

新しい環境に適応するという意味において、アンラーニングスキルは非常に重要だと思っています。

② 「ラーニングスキル」としては、資金調達や資本市場のトレンドの把握に限らず、経営を担うという意味では、例えば、マーケティングやオペレーション、プロダクトやエンジニアリングなど、当然専門家ではなくてもその分野における最低限の理解をしようとする努力は必要かと思います。

③「コミュニケーションスキル」は、社内外の多くのステークホルダーに対して、会社を代表する立場としてコミュニケーションを取る必要がありますので、重要なスキルであると考えています。

④「リーダーシップ」については、経営を担う立場として当然ではありますが、旗を立てて、チームと一緒に様々な壁を乗り越えていくために必要となると思います。

マインドセット

ここまでスキルセットをお伝えしましたが、マインドセットも非常に重要であると考えていて、個人的に大切だと感じていることを3つご紹介します。

①「コミットメント」②「フェアネス・誠実さ」③「胆力・冷静さ」です。

①「コミットメント」は、CFOの大きな役割は企業価値を最大化させることになるので、それに向けた一種の執着が重要だと思っています。

②「フェアネス・誠実さ」ですが、CFOは会社のトップであるCEOにレポートするという側面もありますが、私自身は両者の関係を上司部下というよりも、会社の両輪という整理が適切ではないかと考えております。

そのためCEOに対しても、臆さずに自分の考えをしっかりと伝達できるかどうかというところは必要です。

また、資本市場のみならず、広範なステークホルダーに対して、会社の代表として発信する立場であるため、誠実なコミュニケーションを心がけています。

③「胆力・冷静さ」については、スタートアップでは想定外のことが必ず発生します。

言い換えれば、計画通りに物事が全く進まないということが実態かなと思っています。

その中で「失意泰然、得意冷然」という言葉が重要と考えており、良い時も、そうではない時もありますが、冷静さを失わずに会社のマネジメントを遂行するのがマインドセットとしては重要だと思っています。

CFOへのキャリアパス

CFOになるキャリアパスはいろいろなパターンがあるとは思うのですが、大きくは5つの類型に分けられると思っています。

私のように「証券会社」いわゆるインベストバンカーの出身や「公認会計士・監査法人」、「VCやPEを含む投資家」、「コンサルティング・ファーム」「事業会社の経営企画・ファイナンス担当者」などが一般的なバックグラウンドになると思います。

株式会社ニコン 徳成氏講演

次に、大企業でCFOを務める徳成氏からは、大手2社でのCFOとしてのご経験を踏まえて語っていただきました。

「PBR1倍割れ企業」2社でのCFOとしてのチャレンジ

今日は主に、日本の大企業のCFOは今どんなふうに経営に取り組んでいるのかという点を、私の経験をもとにお話したいと思います。

日本の企業の半分くらいはPBRが1倍割れです。

一方で米国や英国の企業のPBRは2~3倍です。

解散価値割れの時価総額しか付いていない企業には存在価値がないのでしょうか?

私は必ずしもそうは考えていません。

企業側の真の価値が資本市場に見えていない、企業のCFOが自社の価値を資本市場にアピールする努力をもっとする必要がある、と考えています。

実は調べてみると、40年前は米国の上場企業の約6割がPBR1倍割れだったのです。

今の日本よりも悪い状況から、米国の産業界はさまざまな努力をしてGAFAに代表されるようなPBR10倍、100倍の企業が生まれているのです。

これから日本もインフレになり、よりチャレンジングな社会になります。

若い世代の方々には、より積極的に「アメリカ人にできたことは日本人でもできる」という思いでやっていただきたいと思っています。

三菱UFJにおいてのチャレンジ

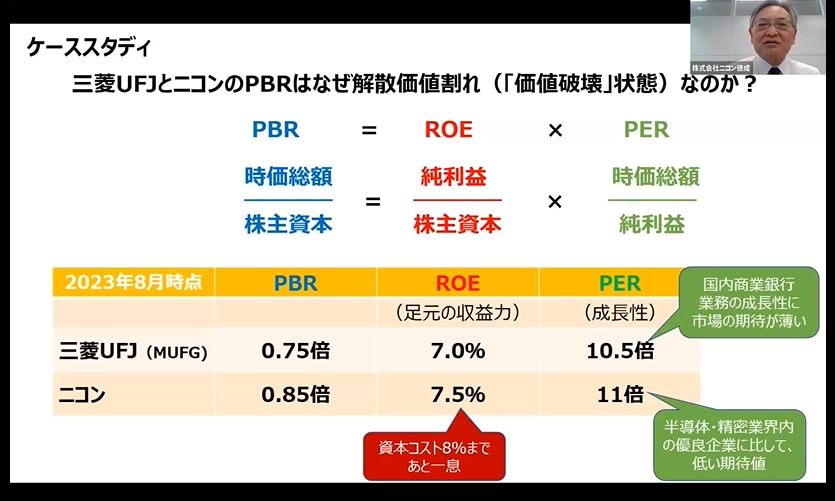

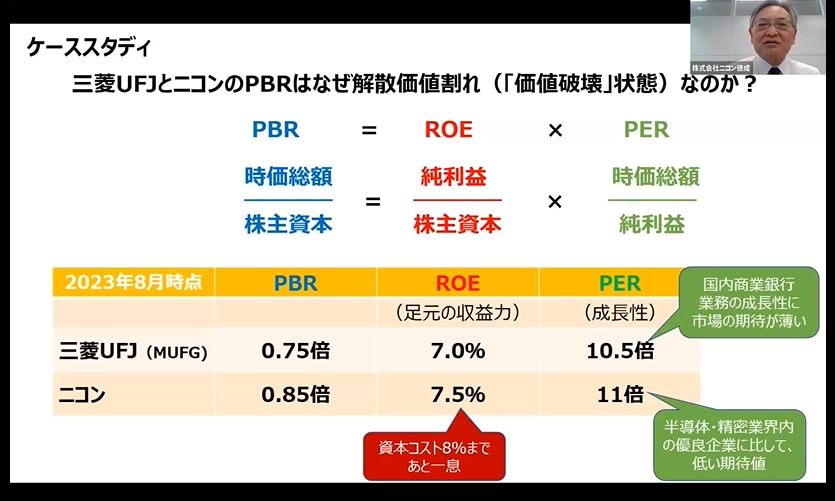

上図のとおり、PBRはROE×PERに分解されます。

PBR1倍割れの主たる要因は、一部例外もありますが、足元の利益ROEが低いことよりも、PERが低い、つまり成長しないと思われていることにあります。

すなわち、PERは足元の利益の何倍の株価が付いているか、という成長性の指標であり、10数年分しか織り込まれていないのが日本企業の株価であるのに対して、東南アジア、中国や米国の企業のなかには数十年分あるいは100年分という利益が現在の株価に織り込まれている企業もあるのです。

人口が減る日本社会において成長性をアピールすることは難しいのですが、それについて大企業のCFOはさまざまな努力をしています。

例えば、三菱UFJで言えば、米国最大級の投資銀行であるモルガンスタンレーに出資する、あるいは東南アジアの銀行買収などにより、成長性を追求してきました。

三菱UFJフィナンシャルグループの連結決算において銀行単体の収益は限定的であり、過半が海外の子会社からの収益です。

M&Aで利益を積み上げているわけですが、実はそれは結果であって、最も大切なことはその背景にある「三菱UFJとしてやりたいこと」「企業としてのパーパス(存在意義・目的)」です。

例えば、モルガンスタンレーへの出資は、日本企業が行うM&Aにおいて取引先企業を支える一流のアドバイザー機能を手に入れたい、東南アジアの銀行の買収は東南アジアを製造基地あるいは市場とする数多くの日本の中小企業のビジネスを、タイバーツやインドネシアルピアなどの地場通貨で支えたい、という強い思いから行ったものです。

また、「保守的」「硬い」と言われる三菱UFJの特徴も実はESG投資家へのアピールポイントになる、と私は考えました。

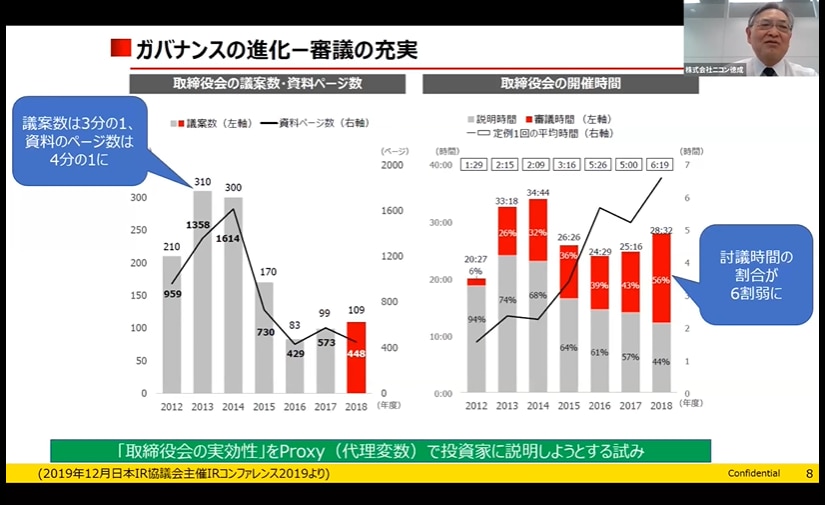

すなわち、三菱UFJのコーポレート・ガバナンスの強さを投資家に訴求したのです。

具体的には、「取締役会の実効性」という捉えどころのないテーマについて、図の左にあるように取締役会の議案数やページ数を減らしてきていること、右にあるように取締役会の全体の時間が増え、その中でも説明よりも議論の時間を増やしていることなどを統合報告書で開示しました。

また、CEOのサクセションのプロセスをディスクローズし、先進事例として日本IR協議会やディスクロージャー誌の表彰などを頂きました。

コロナ禍におけるニコンでのチャレンジ

三菱UFJのCFOを務めた後、ニコンのCFOとなりました。

ニコンは半導体露光装置とデジタルカメラが主要事業の光学・精密機器メーカーです。

デジタルカメラ市場は、スマホカメラに押されて年間の販売台数が1億2000万台から600万台まで10数年で急激に縮小しています。私が入社した2020年には、オリンパスさんがカメラ事業をファンドに売却し、「次はニコンが撤退するのでは?」とか、「ニコン、オワコン」などと言われているような状況でした。

苦しい経営環境でしたが、手元のキャッシュはあったので、大規模な自己株取得や配当を増配することで、株主に短期的に報いることはできる財務状況にありました。

ただ、私は、短期的な還元は企業成長の本筋ではないと考えました。

すなわち、ニコンという会社はデジタルカメラにしても、半導体露光装置にしても、世の中にないものを生み出す研究開発型の会社だと自らを定義し、それを軸に、「株主には配分可能原資の10%相当を還元、残り90%は成長のために使わせてください」と投資家に言って回りました。

結果、PBRも回復しメディアなどにも取り上げていただきました。

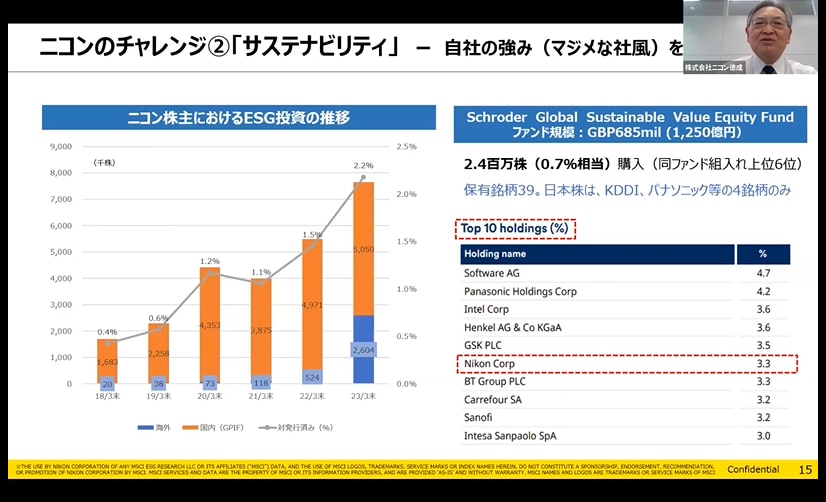

また、ニコン入社時に業績や技術以外にニコンの強みはないか、を調べたところ、サステナビリティ・CSRの面で同業他社以上に外部評価が高い、ということを知りました。

「マジメな社風」がこうした高い点数に結びついているわけですが、業績悪化の中でもこうした自社の強みをアピールすべく、ヨーロッパを中心にESG投資家を回ったところ、左図の通りで年々、私どもの株主に占めるESG投資家の割合が増えています。

以上、三菱UFJではパーパスに基づくグローバル展開と堅牢なガバナンスのアピール、ニコンでは成長のための資本政策とESG投資家への注力というIR上の作戦を私は採ってきたわけですが、本日このセミナーをお聞きになっている各社様にもおいても、ご自分の会社が何のために存在していて、何がやりたいのかという目的・パーパスを明確にし、それを財務戦略やIRに生かす、あるいは、自社の強みを一度社内で議論し投資家のレーダーに映るように工夫していく、といった取り組みをおすすめしたいと思います。

金庫番思考からCFO思考へ

さて、ビジネス展開、企業価値の向上のために大事なことは多様な人材を集めることです。

成長の源泉は多様性のある人材であり、ダイバーシティ、エクイティアンドインクルージョンが重要です。

ニコンは、人的資本を経営基盤の最重要視しており、マスコミにも「1年間に2回のベースアップ」や「年収2,000万円の高度人材枠での採用」などが話題になりました。

その結果として、今年の4月の就職人気ランキングでは、精密・医療機器分野で1位になりました。

また、今の若い方々は会社が世の中にどういう貢献をするということも、経済的な処遇と同等に重要視しているのだと感じています。

以上、お話ししてきましたように、これからの時代のCFOは、経理・財務だけでなく、成長戦略やサステナビリティ、さらに人的資本にも関与することが求められています。財務情報だけでなく、非財務情報に精通し、投資家やさまざまなステークホルダーと向き合うのが新たなCFO像だと私は思っています。

そして、財務面においても、今までの「金庫番志向」すなわち、リスクの取り過ぎを心配して企業価値の保全を最優先する考え方から脱出し、冷静な計算と熱意を併せ持って成長のエンジンになるんだという「CFO思考」に変わっていくことが求められていると考えています。

まとめ

ここまで徳成氏、星氏のセミナーでの単独講演部分をお届けしました。

セミナーレポート後編としては、プログラム3つ目のお2人のセッショントーク部分と、最後の質疑応答の内容をご紹介します。

こちらもぜひご覧ください。

登壇者プロフィール

株式会社ニコン 代表取締役 兼 社長執行役員COO 兼 CFO 徳成 旨亮氏

慶應義塾大学卒業。ペンシルベニア大学経営大学院(ウォートン・スクール)Advanced Management Program for Overseas Bankers修了。三菱UFJフィナンシャル・グループCFO(最高財務責任者)、米国ユニオンバンク取締役を経て現職。日本IR協議会元理事。金融庁「日本版スチュワードシップ・コードに関する有識者検討会」元メンバー。日本証券アナリスト協会検定会員。米国『インスティテューショナル・インベスター』誌の投資家投票でベストCFO(日本の銀行部門)に2020年まで4年連続選出される。本業の傍ら執筆活動を行い、ペンネーム「北村慶」名義での著書を含め累計発行部数約20万部。新著『CFO思考』(ダイヤモンド社)は発売半年で5刷のベストセラー。日本経済新聞コラム「十字路」への定期寄稿など、金融・経済リテラシーの啓発活動にも取り組んでいる。

ユニファ株式会社 取締役CFO 星 直人氏

外資系投資銀行のモルガン・スタンレー証券投資銀行本部に新卒入社。国内大型経営統合案件や1兆円超の大型クロスボーダーM&A案件を主導。アクティビストプラクティスチームにも所属し、アクティビスト対応を含む株主対応案件も担当。東京・ニューヨークオフィスで約12年間勤務後、2019年にユニファ株式会社の取締役CFOとして参画。株式・負債を含めて100億円近い資金調達・ESG対応を含む財務戦略や各種戦略的施策等を主導。コクヨ株式会社の財務戦略アドバイザー、一般社団法人インパクトスタートアップ協会の代表理事、GSG国内諮問委員会の委員、東京都におけるスタートアップ戦略フェロー、Pivot CxO SchoolにおけるCFO講座の講師等も務める。